これから税理士を目指す方は、避けては通れない【税理士試験】。

科目数が多くとてもややこしいので、税理士試験について分かりやすく説明していきます。

それぞれの科目の特徴から難易度・合格率や勉強時間の目安についてお伝えしていきます。

税理士試験の目的

税理士となるのに必要な学識及びその応用能力を有するかどうかを判定することです。

税理士試験の全11科目

税理士試験の試験科目は全11科目あり、以下の表のとおり会計科目2科目と税法科目9科目で構成されています。

| 科目区分 | 科目 | 必須 |

|---|---|---|

| 会計科目 | 簿記論 | ○ |

| 財務諸表論 | ○ | |

| 税法科目 | 所得税法 | ○※ |

| 法人税法 | ||

| 相続税法 | – | |

| 消費税法または酒税法 | – | |

| 国税徴収法 | – | |

| 住民税または事業税 | – | |

| 固定資産税 | – |

私は、この11科目のうち、以下の5科目に合格しました。

- 簿記論

- 財務諸表論

- 法人税法

- 消費税法

- 国税徴収法

おすすめの受験科目の組み合わせ8選は以下のとおりです。

| パターン | 組み合わせ |

|---|---|

| 最強 | 簿・財・所・法・相 |

| 報酬安定 | 簿・財・所・法・消 |

| 法人重視 | 簿・財・法・相・消 |

| 法人重視(ボリューム少) | 簿・財・法・消・事 |

| 個人重視 | 簿・財・所・相・消 |

| 個人重視(ボリューム少) | 簿・財・所・消・住 |

| 最少ボリューム | 簿・財・所・住・国 |

| 受験生レベル低め | 簿・財・法・消・国 |

受験資格

税理士試験では、税法科目のみで受験資格が必要な試験です。

そして、税理士試験の申込のときに受験資格を証する書面の提出が必要となります。

会計科目

令和5(2023)年から受験資格が緩和され、受験資格がなくなりました。

会計科目については、だれでも受験可能となっています。

税理士の若手が少ない現状(60代の税理士が最多)から、間口を広げているのでしょう。

税法科目

税法科目については、以下のいずれかの資格が必要になってきます。

学識による受験資格

- 大学、短大または高等専門学校を卒業した者で、社会科学に属する科目※を1科目履修した者

- 大学3年次以上の学生で社会科学に属する科目を含め62単位以上を取得した者

- 一定の専修学校の専門課程を修了した者で、社会科学に属する科目を1科目以上履修した者

- 司法試験に合格した者

- 公認会計士試験の短答式試験に合格した者

※社会科学に属する科目:法律学または経済学に属する科目のほか、社会学、政治学、行政学、政策学、ビジネス学、コミュニケーション学、教育学、福祉学、心理学、統計学等の科目

資格による受験資格

- 日商簿記検定1級合格者

- 全経簿記検定上級合格者

職歴による受験資格

- 法人または事業を行う個人の会計に関する事務に2年以上従事した者

- 銀行、信託会社等で資金の貸付け、運用に関する事務に2年以上従事した者

- 税理士、弁護士、公認会計士等の業務の補助事務に2年以上従事した者

試験日程

税理士試験は毎年8月に3日間に分かれて行われます。

令和7(2025)年第75回税理士試験の日程は以下のとおりです。

| 試験日 | 試験科目 | 着席時刻 | 試験時間 |

|---|---|---|---|

| 令和7(2025)年8月5日(火) | 簿記論 | 8:45 | 9:00~11:00 |

| 財務諸表論 | 12:15 | 12:30~14:30 | |

| 消費税法または酒税法 | 15:15 | 15:30~17:30 | |

| 令和7(2025)年8月6日(水) | 法人税法 | 8:45 | 9:00~11:00 |

| 相続税法 | 11:45 | 12:00~14:00 | |

| 所得税法 | 14:45 | 15:00~17:00 | |

| 令和7(2025)年8月7日(木) | 国税徴収法 | 8:45 | 9:00~11:00 |

| 固定資産税 | 11:45 | 12:00~14:00 | |

| 住民税または事業税 | 14:45 | 15:00~17:00 |

受験手数料

受験手数料は、受験を申し込む科目数によって以下のとおりです。

支払方法は、収入印紙(消印がされていないもの)。

現金・切手・登記印紙・証紙等は不可なので、注意してください。

| 受験申込科目数 | 受験手数料 |

|---|---|

| 1科目 | 4,000円 |

| 2科目 | 5,500円 |

| 3科目 | 7,000円 |

| 4科目 | 8,500円 |

| 5科目 | 10,000円 |

令和8年(2026)年第76回からは、受験手数料のキャッシュレス納付(ペイジーなど)が導入される予定なので、受験生のみなさまにとっては朗報ですね。

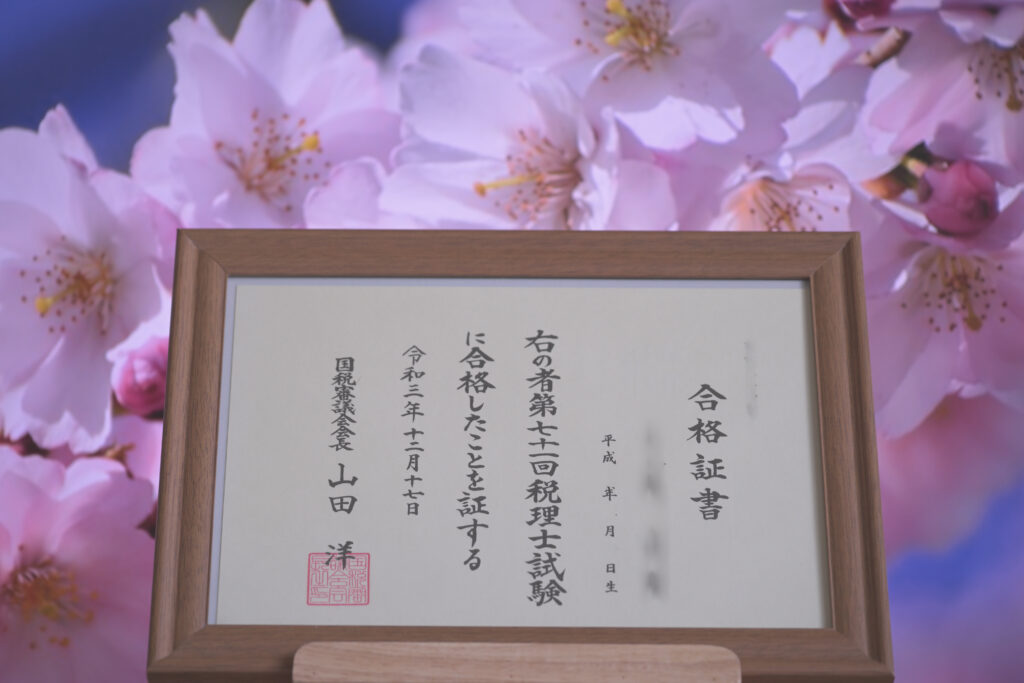

合格基準

合格基準点は、各科目とも満点の60%(傾斜配点あり)。

合格科目が会計科目2科目及び税法科目3科目の合計5科目に達したときに税理士試験合格となります。

なお、税理士試験は科目合格制であり、受験者は一度に5科目を受験・合格する必要はなく、1科目ずつ受験してもよいです。

試験問題

全科目記述式で、試験時間は120分です。

記述式

120分

そして、税理士試験は、会計基準・税法に関する理論問題と簿記や税金に関する計算問題があります。

科目ごとの理論と計算の問題の配点割合は以下のとおりです。

| 科目区分 | 科目 | 理論 | 計算 |

|---|---|---|---|

| 会計科目 | 簿記論 | – | 100% |

| 財務諸表論 | 50% | 50% | |

| 税法科目 | 所得税法 | 50% | 50% |

| 法人税法 | 50% | 50% | |

| 相続税法 | 50% | 50% | |

| 消費税法 | 50% | 50% | |

| 酒税法 | 60% | 40% | |

| 国税徴収法 | 100% | – | |

| 住民税 | 50% | 50% | |

| 事業税 | 45% | 55% | |

| 固定資産税 | 50% | 50% |

各科目の特徴をそれぞれ説明していきます。

簿記論

簿記は、【帳簿記入】の略で、会社の経済活動を帳簿に記入することを言います。

簿記論では、簿記による記帳や計算が問われる問題が出題されます。

問題は大きく3問で構成されており、第1問と第2問は、各論点の個別計算問題が出題されます。

学者先生が作成されるので、難易度には振れ幅があり、回答が困難な年も見受けられます。

第3問では、決算整理前仕訳から決算整理後仕訳を経て残高試算表を埋めていく総合問題が出題されます。

こちらは、多少難易度の違いはあれ、第3問を解けるようになることが合格のカギになります。

簿記論は、日商簿記検定1級を学ぶことで9割の範囲を網羅できることも一つの特徴です。

また、簿記論は、会計科目の対をなす【財務諸表論】と多くの範囲が被るので、同時受験・同時合格を目指しましょう。

財務諸表論

財務諸表とは、会社が株主などのステークホルダー(利害関係者)に財務状況や経営成績を開示するために作成する書類です。

財務諸表は、主に以下の4つが挙げられます。

| 財務諸表 | 説明 |

|---|---|

| 貸借対照表 | 会社の財務状況(資産や負債がどれくらいあるか)を表す書類 B/S と略す |

| 損益計算書 | 会社の経営成績(いくら儲かってますか)が分かる書類 P/L と略す |

| 株主資本等変動計算書 | 会社の純資産(資産と負債の差のことをいい、株主から出資してもらった金額や今までの利益の累積)の当期の変動を表す書類 S/S と略す |

| 個別注記表 | 上記、財務諸表には記すことができない詳細な内容を文章で記す書類 |

財務諸表論では、この財務諸表を計算で作成したり、作成にあたり必要な理論(会計基準など)を回答する科目となります。

会計基準とはいえ、理論を覚えることは難関なので税理士試験における最初の難関となるでしょう。

理論さえ覚えることができれば、計算問題は簿記論と被る部分が多いので、合格に大きく近づくことができます。

財務諸表論は、簿記論に比べて合格しやすい(合格率が高い年がちらほら)と言われているので、ぜひ諦めずに簿記論・財務諸表論の同時受験・同時合格を目指してください。

所得税法

所得税法は、個人事業主・フリーランスの方や副業で稼いでいる方に課される税金である【所得税】の計算・理論に関する問題が出題されます。

税理士試験では、所得税法と法人税法のいずれかの合格が必須(両方の合格ももちろんOK)なので、将来個人事業主向けに税理士業を行いたい方はぜひ所得税法の合格を目指してください。

ただし、所得税法は、5科目目に受験する受験生が一定数いらっしゃいます。(私調べ)

なので、税法を他で2科目合格した猛者がいるということです。

あなたのキャリアに所得税法が必要であれば、ぜひ合格をつかみ取っていただきたいですが、猛者と戦う覚悟で挑んでください。

法人税法

法人税法は、株式会社などの法人に課される【法人税】の計算・理論に関する問題が出題されます。

税理士試験の全11科目中で最大のボリュームを誇っています。

ただし、税理士としてのキャリアとしては法人の方が個人事業主の方が単価は高い傾向になります。

理由は、大きく2つあります。

- 法人の方が規模が大きい

- 確定申告書の作成が複雑

単価が高いことから、所得税法に比べて法人税法の受験者数が多いです。

しかし、受験者数が多く、かつ初めて税法を受験する受験生も一定数いらっしゃる分、所得税法に比べると合格する可能性は高いはずです。

そして、法人税法に合格しているとBig4などの大きな税理士法人や大企業の経理職としての就職・転職にも有利になってきます。

Big4や大企業で働くことができると高年収が見込めます。

ご自身のキャリアに合わせて、法人税にもチャレンジしてみてください。

相続税法

亡くなった方(相続人)の財産に対して課される税金である【相続税】と無償で財産をもらった時に発生する【贈与税】の計算・理論に関する問題が出題されます。

相続税法の勉強なのに、贈与税の勉強をしなければならないことを不思議に思うかもしれませんが、相続税と贈与税は切っても切れない仲なのです。

相続税法は、昨今の不動産価格や金融資産の価格の値上がりという背景もあり、高単価の報酬が見込めます。

受験者数も以前は【所得税法 > 相続税法】でしたが、【所得税法 < 相続税法】と受験者数が逆転しています。

ただし、人が亡くなっていため喜ばしいことではないので、実務的には相続税法の知識だけでなく被相続人などの相談者との話の進め方も重要となってきます。

試験としての相続税法でいうとこちらも所得税法と同様に5科目目に受験される猛者がいることと、深い(ニッチな)内容が問われる試験科目であるため、合格難易度は高めです。

消費税法

個人事業主・法人問わず、取引を行うことに対して課される【消費税】の計算・理論に関する問題が出題されます。

平成元年に導入された新しい税金ではあるものの税率の変更や複数税率の導入、そして、インボイス制度の開始と年々消費税法のボリュームは増えており、かつ複雑化してきています。

ただ、消費税法は事業を行う上で切っても切り離すことができない税法であるため、勉強して合格することで損することはありません。

これからも制度が複雑化(税率のさらなる変更など)することも考えられるので、消費税法の受験をお考えの方は早めに合格してしまいましょう。善は急げ

また、消費税法は下記酒税法といずれか1科目しか受験ができませんのでご注意ください。

酒税法

ビール・日本酒・焼酎などの酒類が製造もしくは輸入されるときに課される【酒税】の計算・理論に関する問題が出題されます。

お酒好きにはぴったりですね。

ただし、酒税法が活用されるのが酒造メーカーやお酒の輸入業者などに限られてしますので、活用範囲は狭いです。

その分、実務家も少ないので、酒税法で活路を見出すことも可能かもしれません。

また、試験問題は、理論問題60%と計算問題40%で構成されているのも特徴です。

計算より暗記が得意な方にとってはありがたい割合ですね。

酒税法は、上記消費税法といずれか1科目しか受験ができませんのでご注意ください。

国税徴収法

税金が滞納された場合に、国がどのようにその税金を徴収するかの理論に関する問題が出題されます。

計算問題はなく、理論問題100%の問題で構成されており、電卓を叩く必要がないほどの加減算で理論問題を回答することができます。

問題自体もボリュームは少なく、試験時間120分ですべての問題が解ける量となっています。

ただし、財産の差押え、滞納処分や換価などの民法に関する内容も覚える必要があります。

税理士業務を行っていても、実務で体験する機会は少ないですが、試験としては税法の中でも受かりやすい科目となっております。

というのも、会計科目の簿記論・財務諸表論を勉強している方が同時に受験する税法科目として人気なので、受験生のレベルは高くはないためです。

住民税

一定の年収・所得がある個人・法人に課される【個人住民税・法人住民税】の計算・理論に関する問題が出題されます。

住民税は地方税であり、ボリューム自体は多くないものの所得税の知識が必要な科目となっています。

逆にいうと、所得税法との同時受験をすることで効率よく税理士試験合格に近づくことが可能です。

自身にも課される税金なので、身近な税金としてイメージしやすく、勉強も捗るはずです。

事業税

事業を行う法人・個人の所得や資本金に対して課される【事業税】の計算・理論に関する問題が出題されます。

事業税は、地方税であり、法人税法の知識が必要な科目となっていますので、法人税法との同時受験で効率的に税理士試験合格に近づくことができる科目となっています。

事業税は、法人・個人が事業を行うには公共施設を必ず使うはずなので、その公共施設の維持・保護という名目で課されてる税金です。

一定規模の会社だと、外形標準課税という人件費などにも課される不思議な税金も発生しますので、法人を顧客としたり、法人の経理として働いたりするときは、大いに役立ちます。

固定資産税

土地・家屋・償却資産などの固定資産に対して課される【固定資産税】の計算・理論に関する問題が出題されます。

ご自身のご自宅でも勝手に課される税金ですので、身近な税金ですね。

最後に一言

税金課しすぎじゃないですか?

難易度・合格率

税理士試験は難関国家資格に位置付けられています。

科目ごとの合格率は10~20%前後であり、かつ、5科目を合格しなければなりません。

ただし、科目合格制度を採用しているため、一度合格した科目は永久に合格科目となるため、諸事情で一度税理士試験を諦めざるを得なかった方も、いつでも再挑戦が可能となっています。

令和6年(第74回)税理士試験の合格率を前回との比較を含めて掲載します。

| 令和6年(第74回) | 令和5年(第73回) | |

|---|---|---|

| 簿記論 | 17.4 | 17.4 |

| 財務諸表論 | 8.0 | 28.1 |

| 法人税法 | 12.6 | 13.8 |

| 所得税法 | 16.4 | 14.0 |

| 相続税法 | 18.7 | 11.6 |

| 消費税法 | 10.3 | 11.9 |

| 酒税法 | 12.1 | 12.7 |

| 国税徴収法 | 13.0 | 13.9 |

| 住民税 | 18.2 | 14.7 |

| 事業税 | 13.7 | 16.4 |

| 固定資産税 | 18.0 | 17.3 |

| 全体 | 13.5 | 18.8 |

令和5年(第73回)は、財務諸表論の合格率が異常値だったのであまり参考にしないほうがよいでしょう。

科目免除

税理士試験は、全11科目中5科目の合格が必要な前途多難な国家資格です。

そんな税理士試験には、一定の要件で一部科目免除と全科目免除ができる制度が用意されています。

一部科目免除

学位取得:2科目免除

所定の大学院に進学して修士論文を執筆して卒業することで税理士試験科目を2科目免除することができます。

大学院に進学しなければならないので、学費がかかってしまう反面、税理士試験での5科目合格が難しい人にとってはよい手段ですね。

税務署で10年以上勤務:税法科目免除

税務署で10年以上勤務することで、税法科目が免除されます。

あとは、税理士試験の登竜門である【簿記論】【財務諸表論】に合格すれば、税理士試験の合格です。

登竜門をくぐれば、すぐそこにゴールテープがあります。

全科目免除

【弁護士】または【公認会計士】の資格保有

弁護士または公認会計士の資格を保有しているとおまけで税理士試験の合格もついてきます。

公認会計士については、税理士になるために一定の研修が必要になってきます。

ただし、税理士の資格があるからといって税務に精通しているとも限らないので、税務についての勉強は必須となってくるでしょう。

税務署で23年以上勤務

税務署で23年以上勤務することで税理士試験の全科目が免除となります。

税務署出身の税理士は、顧問先にとっては安心感があります。

顧問先の税務調査への対応は安心して任せることができるでます。

勉強時間の目安

各科目のボリュームによって、勉強時間の目安が異なります。

| 科目 | 勉強時間の目安(h/科目) |

|---|---|

| 法人税法・所得税法 | 600 |

| 簿記論・財務諸表論・相続税法 | 450 |

| 消費税法 | 350 |

| 固定資産税 | 250 |

| 事業税・住民税 | 200 |

| 酒税・国税徴収法 | 150 |

ただし、表の勉強時間には理論を暗記する時間は含まれていません(個人差が大きいため?)ので、目安の時間の倍くらいの勉強時間が必要であることは覚悟しておきましょう。

もちろんこの勉強時間に達したら、必ず合格できるわけではないので、合格するための勉強方法をおこなって合格レベルに達することを目指してください。

まとめ

税理士試験について、解説してきました。

とくに、税理士試験の全11科目は、税理士試験の合格と今後のキャリアを考えるうえでとても大切です。

どの5科目を勉強するのか、または、科目免除制度を利用するかなど、ご自身の状況に合わせてさまざまな選択が用意されていることが税理士試験の魅力でもあります。

サクラサケ。